こんにちは、今回は楽天SCHDについて「今後も増配率を維持できるのか?」をテーマに、構成銘柄の上位20銘柄を分析し、今後の増配の可能性について考えていきます。楽天SCHDは楽天証券で取り扱いのある高配当と増配率が魅力の投資信託で、正式名称は「楽天・高配当株式・米国ファンド(四半期決算型)」といいます。

詳しくは前の記事で解説していますのでご参照ください。

- 楽天SCHDに興味がある人

- 楽天SCHDの増配率に疑念がある人

- 米国高配当株に魅力を感じている人

楽天SCHDの過去10年の平均増配率11%はかなり魅力的ですが、今後もしっかり増配してくれるか不安ですよね。

今回の記事は構成銘柄ごとに増配の可能性について分析してみました。

目次

楽天SCHDとは?魅力と構成銘柄の選定基準について

楽天SCHDの構成銘柄の選定基準は以下のとおりです。

- 支払い年数:10年以上連続で支払いをしている企業

- 時価総額基準:一定の規模以上の企業に制限される

- 5つの選定基準:

- キャッシュフロー

- 負債比率

- ROE(自己資本利益率)

- 配当利回り

- 過去5年間の増配率

これらの基準をもとにスコアリングされ、上位100銘柄に投資する形で構成されています。また、銘柄は3ヶ月に一度リバランスされ、各銘柄の構成比率は4%を超えないように自動調整されます。

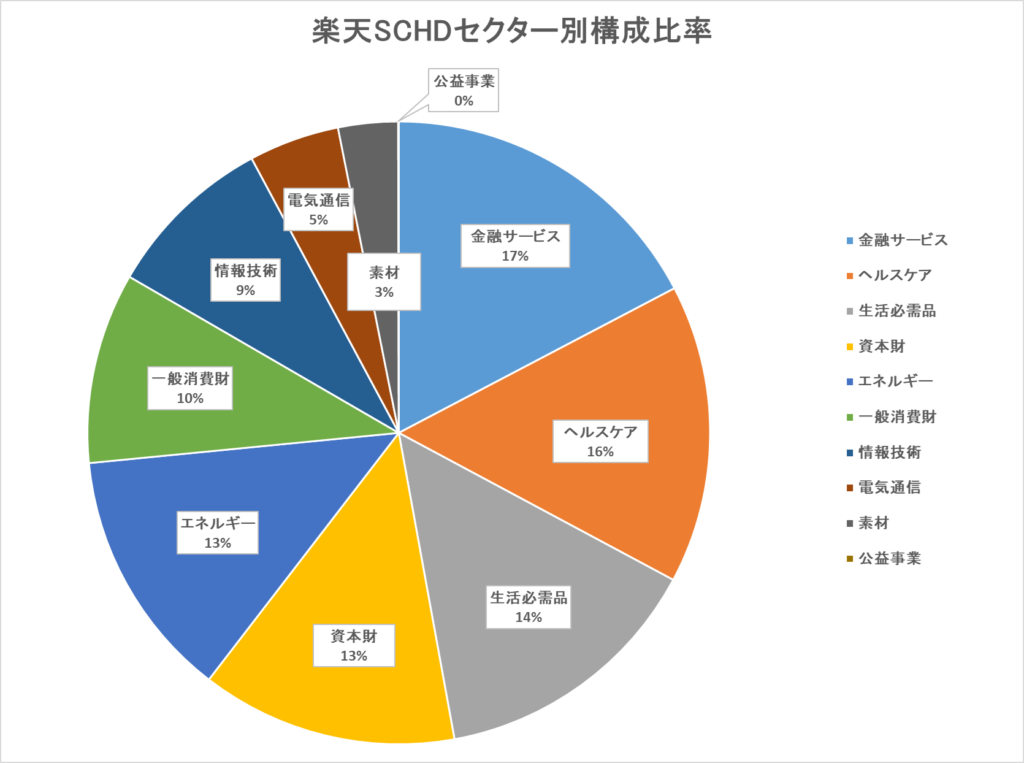

楽天SCHDのセクター別構成比とセクター特性

SCHDは、特定のセクターに偏らないように構成銘柄の割合を調整しています。セクターごとに、好景気と不景気でどのような動きをするかも異なるため、各セクターの特性を把握することは重要です。楽天SCHDのセクター別構成比率と各セクターの特徴を簡単に説明します。

楽天SCHDのセクター別構成比

楽天SCHDは円グラフのとおり各種セクターに分散して運用されています。しっかり分散されており、不景気時の急激な値下がりなどが起こりづらい構成になっています。

セクターを分散することで、どのような景気状況でもそれなりのリターンが出るようになっています。

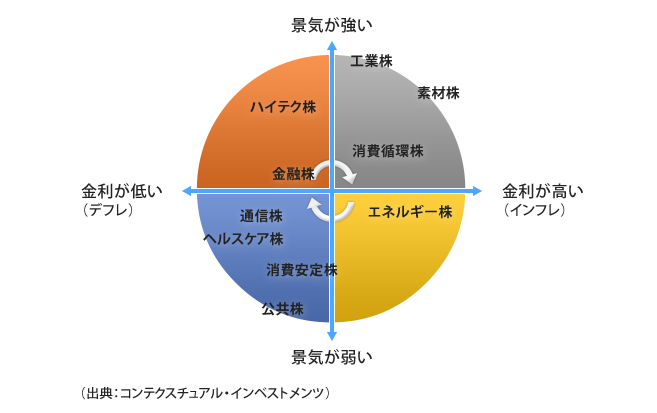

セクターの特性とセクターローテーション

- 金融サービス:経済情勢に影響を受けやすい。低金利、好景気時に値上がり期待↑。

- ヘルスケア:常に一定の需要がある。低金利、不景気時に強い。

- 生活必需品:常に一定の需要がある。低金利、不景気時に強い。

- 資本財:金利が上昇傾向かつ好景気時に値上がりしやすい。

- エネルギー:エネルギー価格に連動しやすく、高金利、不景気時に強い。

- 一般消費財:金利が上昇傾向かつ好景気時に値上がりしやすい。

- 情報技術:低金利、好景気時に大きく値上がりしやすい。

- 電気通信:ディフェンシブな性質を持ち、不況下でも需要が見られる。

- 素材:資源価格の変動に影響されやすく、業績相場で強い。

- 公益事業:ディフェンシブな性質を持ち、安定的なキャッシュフローが特徴。

各セクターごとに好景気・不景気での強み・弱みがあり、景気が循環することでそれぞれのセクターの銘柄が成長していきます。

増配率11%は「出来過ぎ」か?今後も維持可能か?

過去10年間の平均増配率が11%という高水準であったことが楽天SCHDの魅力ですが、「出来過ぎているのでは?」という大きな不安もあります。そこで、今後の増配率について検討するため、上位20銘柄の増配率とEPS、配当性向を調査してみました。

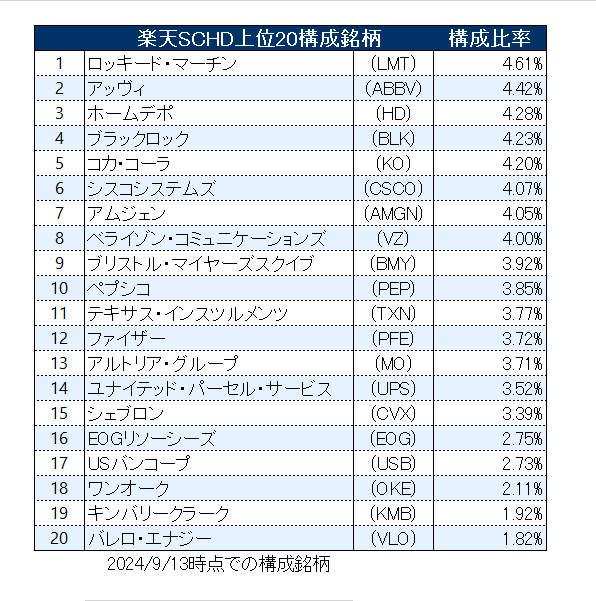

なぜ上位20銘柄なのか

楽天SCHDは約100の銘柄で構成されていますが、組入れ銘柄の上位20銘柄で全体の約70%を占めています。途中でリバランスや銘柄の入れ替えはあるものの、現在の上位20銘柄を分析し、各銘柄が今後も大きく増配する余地があるのであれば、楽天SCHDも高い増配率を維持できると考え、これらの銘柄を分析することとしました。

上位20銘柄で全体の70%を占めているのであれば、「100銘柄に分散投資!」といいつつもそこまで分散効果はないかもしれません・・・

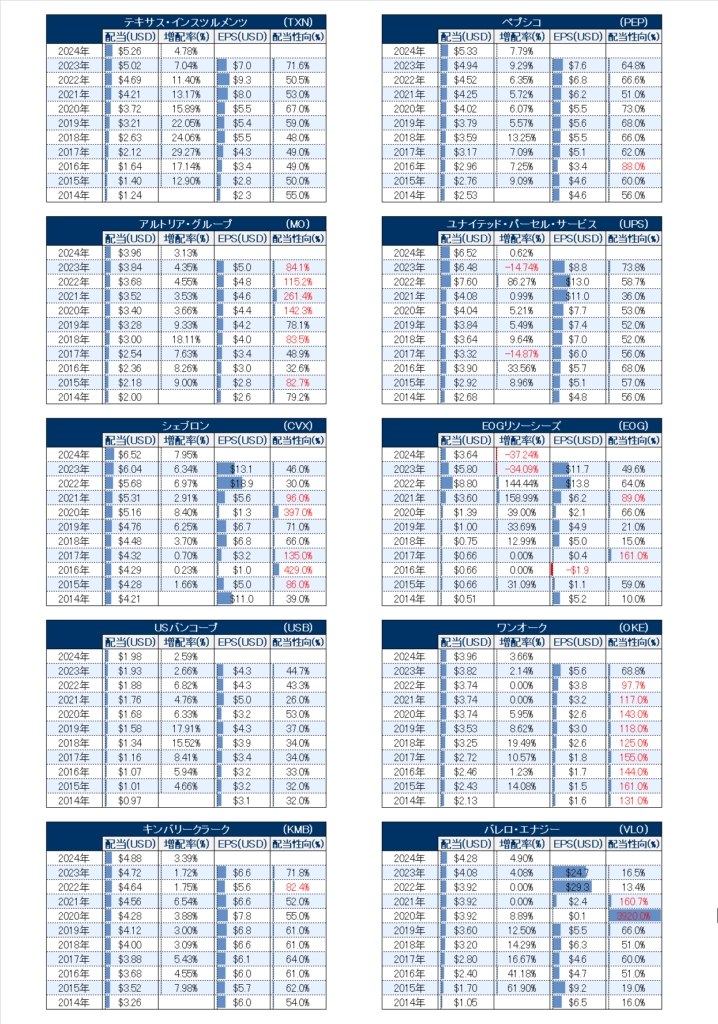

各銘柄の増配率・EPS・配当性向

今回、すべてのデータを確認するのは難しかった(量が多くてしんどかった)ため、各銘柄の過去10年にわたる増配率、EPS、配当性向をピックアップして分析しています。

- 増配率:前年比でどれくらい増配しているか

- EPS(1株当たり利益):企業の成長度合いを捉える

- 配当性向:企業の利益から配当に充てている割合を確認

増配率は過去10年の配当の増加傾向を確認するためであり、EPSは企業業績が順調に伸びていれば今後も配当を出し続けられると判断しピックアップしています。

配当性向が高すぎる場合は今後の増配の余地が少ないと考えられるため、EPSと合わせて増配の余地があるかを見るためにピックアップしています。

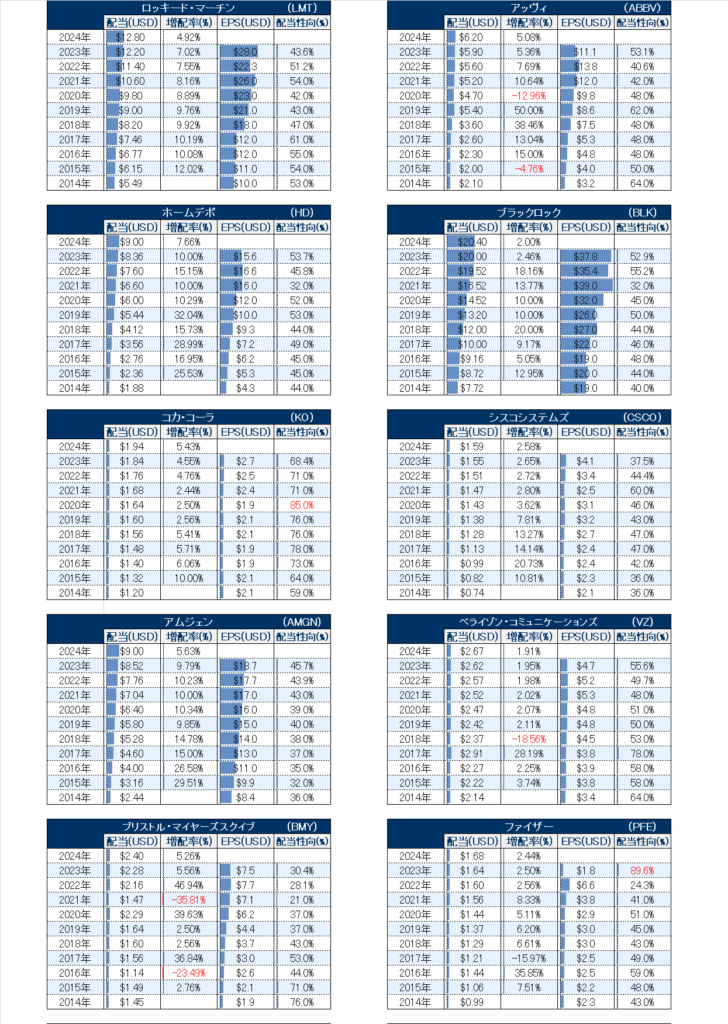

上位10銘柄の所感

上位10銘柄の中でも、ほとんどの銘柄は配当性向が50%前後で、EPSもそれなりに伸びているので、今後もそれなりに増配する可能性は十分あると思います。ただ、これらの銘柄の中にも減配する年があったり、配当性向が80%を超えたりと気になる点もあります。

上位20銘柄の所感

上位11位~上位20位までの銘柄は、上位10までの銘柄に比べて「安定した高配当株」といった印象ではありませんでした。配当性向が極端に高いアルトリア・グループ(MO)やワンオーク(OKE)などの銘柄も含まれています。また、シェブロン(CVX)やバレロ・エナジー(VLO)などのEPSがガタガタで、爆発力はあるが安定性がない企業も含まれています。

これらを見ると、少し今後の増配率の伸びに不安を覚えるかもしれません。しかし、上位11位~上位20位までの銘柄は、上位10銘柄に比べると構成比率がそこまで高くないので、影響は限定的かもしれません。

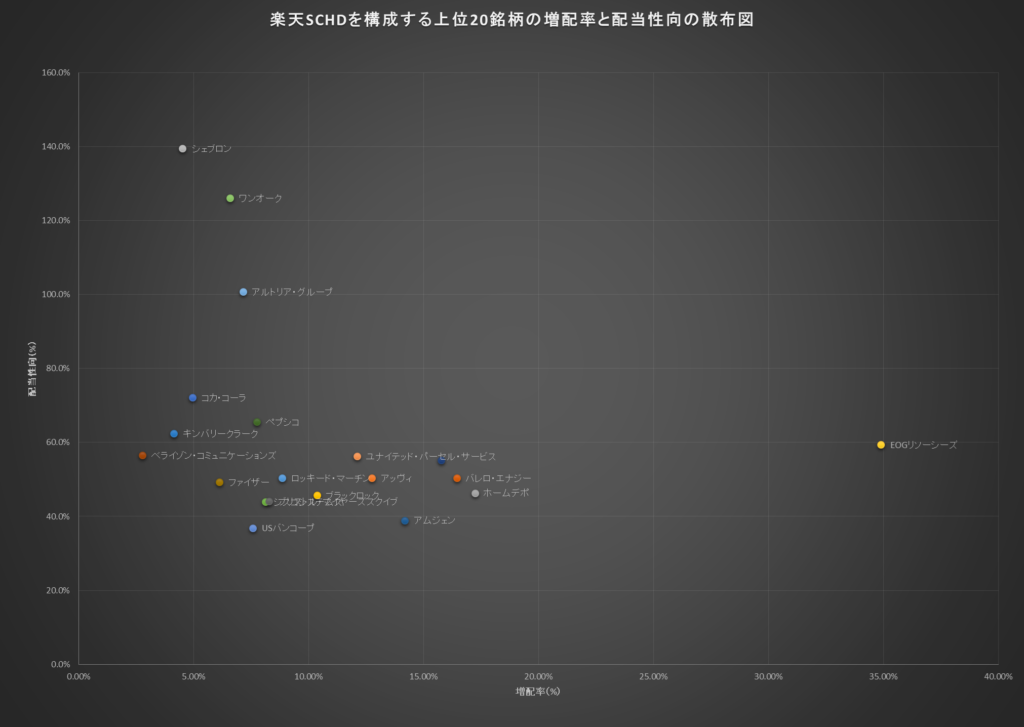

配当性向と増配率

このグラフは過去10年の増配率と配当性向の平均を出し散布図にしたものです。

このグラフで何がわかるかというと、「増配率が高く」かつ「配当性向が高い」銘柄は増配する余力が少ない可能性が高いのではと思い散布図にしてみました。

ただ、EPSがしっかり成長していればこの限りではないので、あくまで参考程度にしかならないかなと思います。また、過去10年の平均なのでここ最近の傾向はあまり反映されていないことも問題かなと感じています。

飛び抜けたデータを排除し、直近のデータに重みをつけて値を出すことでこれらの問題を回避できそうですが、その係数や計算式を見つけるのに人生を使い切ってしまいそうです( ;∀;)

※バレロ・エナジー(VLO)の2020年配当性向3000%超えのデータは削除してグラフ化しています。

上位20銘柄の分析結果

楽天SCHDの構成銘柄上位20銘柄について増配率、EPS、配当性向に注目し分析した結果は以下のとおりです。

- 多くの企業は増配率が高く、EPSも成長しており今後の増配も期待できる。

- アルトリア・グループ(MO)などは、近年の配当性向が極端に高く、増配の余地があまりない企業が含まれる。

- シェブロン(CVX)やバレロ・エナジー(VLO)などの安定性に大きく欠ける企業が含まれる。ただし、このような企業は好景気などでの爆発力がある。

- 問題のある企業の構成比率は低く設定されており、全体的に影響は少ない。

結論:楽天SCHDは今後も安心して保有できるか?

今回の分析から、楽天SCHDの増配には今後の増配が怪しい銘柄もありますが、まだ増配の余力がある銘柄が多いです。安定性に欠ける銘柄や配当性向が高めの銘柄は構成比率が少ないこともあり、今後もファンドマネージャーが構成銘柄を厳選・リバランスすることで、リスク管理がしっかり行われていいくと思われます。

今回の分析結果から、楽天SCHDは米国高配当株に分散投資する手段としては最適解の一つかなと感じました。「構成銘柄全てが満点!」といったことはありませんが、リスクを構成比率で調整しているため、問題視するほどではないかなと思います。

まだ、楽天SCHDを購入していない方は楽天証券で口座を開設して、ぜひ購入し長期保有してみてください!このような銘柄は配当にも複利の力がはたらくのは良いですね。

楽天証券で投資信託を積立購入するなら楽天カードが断然お得です♪楽天カードで0.5%還元、楽天プレミアムカードで1.0%還元です。

毎月10万円積立た場合、投資のリターンを得られるだけでなく、1年間で楽天カードなら6,000円相当のポイント、楽天プレミアムカードなら12,000円相当のポイントが還元されます!

楽天証券で投資するなら作らないと損ですよ!

コメント