目次

はじめに

「将来のお金、足りるかな?」

これは多くの家庭が抱える漠然とした不安です。私自身も子どもが生まれたとき、そして住宅購入を検討したとき、強く感じたことがあります。そんな不安に向き合い、将来を具体的に考えるために私が活用してきたのが「ライフプラン表」です。

本記事では、ライフプラン表の作り方、重要性、そして私自身がどのように活用してきたかをご紹介します。

ライフプラン表とは?

ライフプラン表とは、人生のさまざまなイベントにかかるお金を、年単位で予測・整理した一覧表です。家族構成やライフイベントに基づき、将来の収入・支出・貯蓄残高などを見える化します。

例えば、

- 子どもの進学時期と教育費

- 住宅ローンの完済時期

- 老後の年金生活開始とその準備状況

など、今後起こり得るお金の動きを「見える形」にできるのが特徴です。

ライフプラン表が重要な理由

1. 将来の資金不足リスクに早く気づける

老後資金や教育費など、人生の大きな支出が集中するタイミングを把握することで、「このままだと○年後に資金が足りない」という状況にも早く気づけます。

2. 家族と目線を揃えるためのツールになる

夫婦で一緒にライフプラン表を作ることで、お金に対する価値観をすり合わせる良いきっかけになります。

3. 投資・保険の判断基準になる

「どれくらい投資に回して良いか」「保険はどの程度必要か」が、感覚ではなく根拠を持って判断できます。

ライフプラン表の作り方(5ステップ)

ステップ1:ライフイベントの整理

- 子どもの進学・独立

- 住宅購入やリフォーム

- 定年・年金受給開始

- 車の買い替え

これらを家族ごとに年齢ベースで整理します。

ステップ2:収入の予測

- 給与収入(昇給・退職金を含む)

- 副業収入、配当、年金など

フリーランスや変動収入の方は、控えめな見積もりが安全です。

ステップ3:支出の予測

- 生活費(インフレも想定)

- 教育費(文部科学省の平均値なども参考に)

- 保険料・住宅ローン・自動車関連費

ステップ4:資産の運用・利回りの見込み

- 投資信託や株式の運用益(保守的に3〜4%で見積もるのが無難)

ステップ5:Excelやスプレッドシートで可視化

ExcelやGoogleスプレッドシートで自作するのが自由度が高くおすすめです。

【実用例付き】Excelテンプレートの紹介とカスタマイズ方法

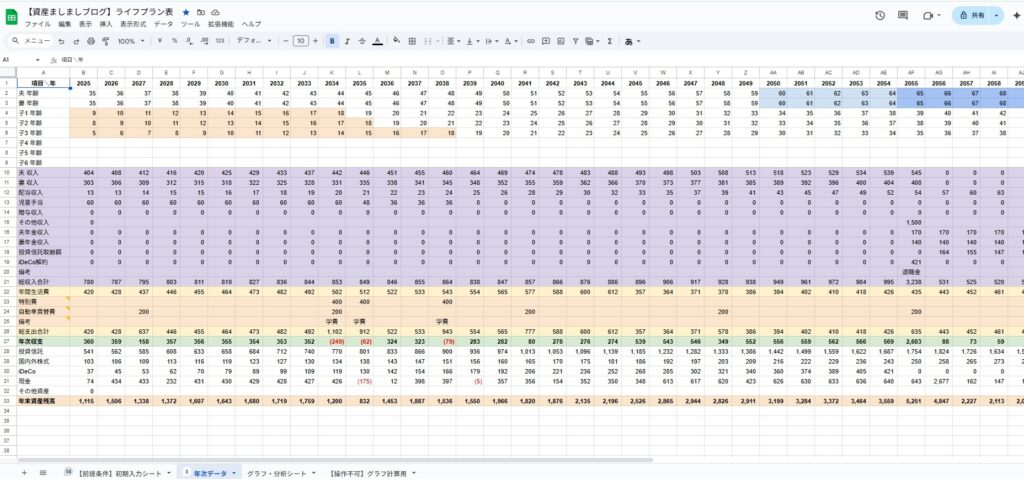

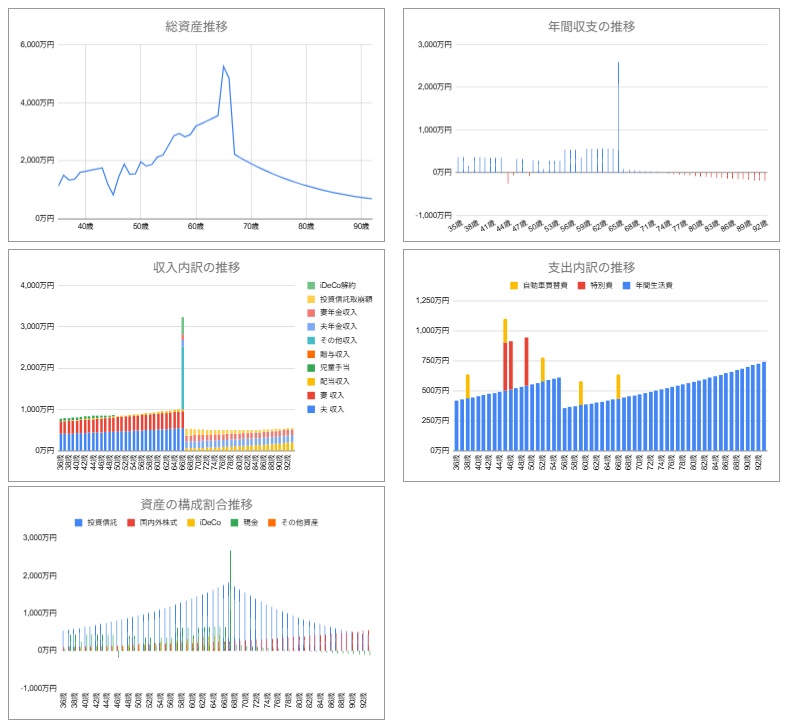

資産ましましブログ配布のライフプラン表

私が実際に使っているGoogleスプレッドシートのライフプラン表テンプレートをこちらからダウンロードいただけます:

▶︎ ライフプラン表テンプレート(Googleスプレッドシート版)

主な特徴:

- 各年ごとの収入・支出・資産残高を自動計算

- 子どもの教育費などの出費もカスタマイズ可能

- 積立期間、取崩時期など細かい設定が可能

カスタマイズ例:

- 教育費や相続などピンポイントの収入・支出を追加

- 「年金支給開始年齢」を65→68歳に変更して長寿リスクを反映

- 投資利回りを保守的(2%)と楽観的(5%)など複数のパターンで比較

私自身のライフプラン表活用例

私は元々、警察官として働いていましたが、退職を考え始めた30代後半から、毎年夫婦でライフプラン表を見直すようになりました。

「このまま公務員を辞めて、収入が不安定になる時期が来ても生活は成り立つのか?」

そんな不安を抱えながら、何度もプランを調整。子どもの学費、住宅ローン、運用資産、妻の収入も加味しながら、さまざまなシナリオで検証しました。その結果、「このままでも大丈夫だ」と確信を持てたことが、サイドFireの一歩を後押ししてくれました。

いまでも年1回、夫婦でライフプラン表を見直しています。家族で過ごす時間を大切にするためにも、将来の安心材料として欠かせない存在です。

まとめ|「未来のお金」を、今から準備しよう

ライフプラン表は、将来の不安を数字で可視化し、行動に落とし込むための大切なツールです。計画は必ずしも当たるものではありませんが、準備することそのものが「心の余裕」につながります。

ぜひ一度、ご自身でも作ってみてください。未来は、意外と自分でデザインできるものです。

コメント