この記事では初心者向けに、資産ゼロから資産4000万円以上を目指すために必要な道筋について解説をしていきます。初めての人にもわかりやすく解説してきますので、資産形成を頑張りたい!という人は読んでみてください。

- 30代~40代で資産形成に興味がある人

- 老後資金が心配な人

- 資産を形成して早期リタイヤしたい人

この記事を読んで実践してもらえれば、今より良い未来を掴むことができます。

今の世の中は投資無しで資産形成は厳しいのでしっかり読んで実践してください。

目次

はじめに:なぜ資産形成が必要か?

物価が上がり、インフレにより物価が年々上昇している今、将来のお金に対する不安を抱える方も多いのではないでしょうか。

インフレにより物価が上がるということは、今100万円で買えるものが10年後には120万円支払わないと買うことができなくなるのです。

これは物の価値が上がったのですが、逆説的にはお金の価値が下がったともとらえることができるのです。

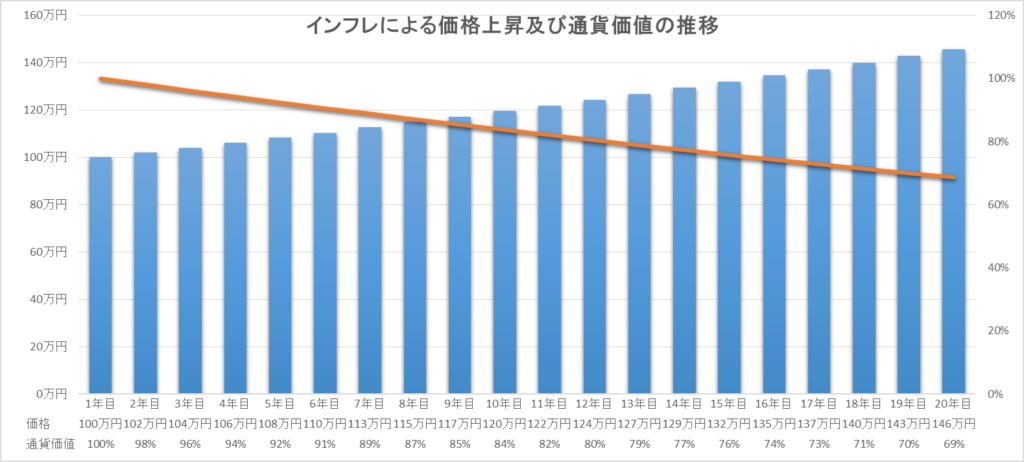

このグラフは日本政府が目指すインフレ率2%を基に、100万円の物が20年後にいくらで買えるのか、お金の価値がどう変化するのかをグラフ化したものです。

このグラフを見ると1年目に100万円だった物が、20年後には146万円まで値上がりしており、お金の価値は69%まで低下していることがわかります。

こうしたインフレ時代には、現金をただ貯めているだけでは資産の価値が目減りしてしまいます。

貯金だけしているということは、年々価値が低下する日本円だけに投資していることと同じなんです。

そのため、老後資金や子供の学費準備などに備えて、計画的に再現性のある方法で資産を形成することが重要となります。

そこでおすすめなのが、株式への長期投資、とりわけインデックス投資です。

インデックス投資は、経済全体や特定の株式市場全体に連動した銘柄を購入することで、投資対象を分散してリスクを抑えつつ資産を増やす方法です。

今回のロードマップでは、30代・40代の資産形成に向けての手順を解説していきます。詳しい内容は、項目ごとに別記事のリンク貼ってありますので活用してください。

資産形成ロードマップ

資産形成は突然投資を始めるわけではなく、まずは足場を固める必要があり、その後に投資を行っていく形になります。

それぞれの工程について順番ごとに解説していきます。

ステップ1:収入と支出の把握

資産形成の第一歩は、自分の現在の収入と支出を正確に把握することです。

穴の開いたバケツにいくら水を注いでも溢れることがないように、穴の開いた家計で蓄財をしようとしても上手くいくことはありません。

いくら稼いで、何にお金を使っているのかを理解することで、無駄な支出を見直し、投資に回せる金額を確保できます。具体的には、以下の手順で支出の見直しを行います。

- 毎月の支出を洗い出す

家賃、食費、光熱費、交際費、娯楽費など、すべての項目に分けて記録します。

- 無駄な支出を削減

毎月の支出の中で「満足度の低い支出」をピックアップして、削減できる支出を見つけます。

- 余剰資金の確保

削減したお金を生活防衛資金として貯蓄して、その後に投資資金とします。

まずはバケツ(家計)の穴をふさぐことが大切!

この見直し作業を行うことで、投資資金の元手を着実に増やすことができます。

支出の見直し方法についての詳細は、こちらのリンクで解説しています。

ステップ2:生活防衛資金の確保

投資を行う前に、万が一の時のための「生活防衛資金」を準備しておくことが大切です。

生活防衛資金とは、万が一、収入が途絶えた際に生活を支えるための緊急資金です。

これは、ある程度給与や身分が安定している公務員や会社員であっても準備すべきものであり、収入や身分の安定状況に応じて必要な金額が変わってきます。

具体的に準備する金額は、娯楽費を除いた最低生活費を何か月分という形で金額を決めて準備します。

目安としては、

- 安定した収入がある人(公務員や会社員など):生活費の6ヶ月分

- 収入が不安定な人(フリーランスや契約社員など):生活費の1年分

人によって「私は会社員だけど1年分は準備しよう」、「フリーランスで収入が安定しないから3年分はないと不安」といった個人差があるので、準備する生活防衛資金は最終的には個人の判断となります。

どの職業の人であっても生活防衛資金はそれなりの金額になると思いますが、間違っても旅行や投資、大きな買い物等の目的外で使わないようにしましょう。使ってしまうと備えとしての意味がなくなってしまいます。

生活防衛資金は見た目上は使う予定のないお金です。つい旅行代に使いたくなったり、車を買う頭金にしたくなったりしますがガマンです!

ステップ3:証券会社でNISA口座の開設

資産運用を始めるには、証券会社でNISA口座を開設する必要があります。NISA口座はNISA制度の恩恵を受けられる口座です。

NISA制度は、金融庁が「家計の安定的な資産形成の支援」と「成長資金の供給」を目的として設けた制度で、ざくっと説明すると「国が国民に投資を推奨するために設けた税制優遇の制度」です。

以下はNISA口座についてです。

- 目的: 個人の資産形成を促進するための税制優遇制度。

- 特徴: 投資で得た利益(配当金や譲渡益)が非課税。

- 新制度の開始: 2024年1月から新しいNISA制度が開始。

- 新制度の主な変更点:

- 制度の恒久化

- 非課税保有期間の無期限化

- 年間投資枠と非課税保有限度額の拡大

- 新制度の構成:

- つみたて投資枠: 年間120万円まで

- 成長投資枠: 年間240万円まで

- 非課税保有限度額: 1,800万円(うち成長投資枠は1,200万円まで)

- 対象年齢: 18歳以上

- 対象商品:

- つみたて投資枠: 長期の積立・分散投資に適した一定の投資信託

- 成長投資枠: 上場株式・投資信託等(一部除外あり)

国が国民に対して投資を推奨することを目的として設けた制度なので、投資をするのであれば積極的に使っていきたい制度です。

もちろんNISA口座にもメリットだけでなくデメリットもあるので、それぞれ見ていきましょう。

NISA口座のメリット

- 非課税で利益を得られる

通常の投資利益(配当金や売却益)にかかる約20.315%の税金が非課税です。

- 悪質な商品が排除されている

NISA制度は成長投資枠とつみたて投資枠があり、つみたて投資枠については金融庁がピックアップした比較的安全性の高い投資商品だけを購入できるようになっています。

- 多様な商品を購入可能

成長投資枠で多様な投資商品を購入することが可能です。

NISA制度には多くのメリットがありますが、投資利益が非課税になることが最大のメリットです。

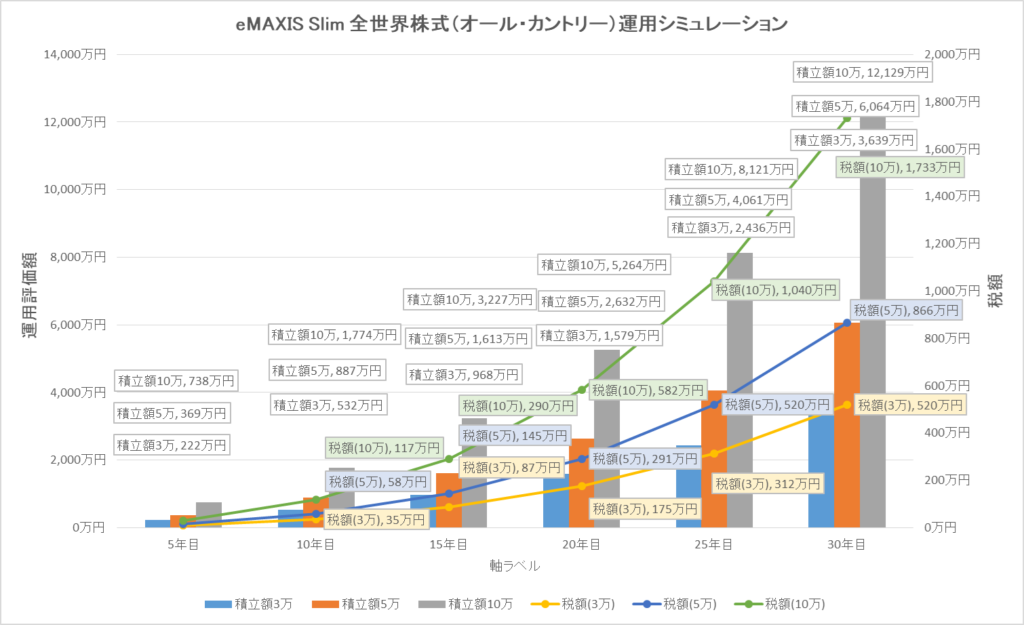

こちらのグラフはeMAXIS Slim 全世界株式(オール・カントリー)という投資商品をNISA口座以外で運用した場合の評価額と税金をシミュレートしたものです。

年を経るごとに投資商品の評価額が大きくなっていることもわかりますが、支払わなければいけない税金の額も大きくなっていきます。

例えば、毎月5万円を投資した場合に、30年後に利益を確定すると、なんと866万円もの税金を支払わないといけないのです。

NISA口座であれば、この866万円を支払う必要がないと言えばNISA口座のすごさがわかるかと思います。

長期投資であればあるほど、節税額の恩恵が大きくなります。

また、つみたて投資枠で設定された商品は金融庁お墨付きの投資商品であり、手数料がバカ高かったり、元金を棄損するタコ足配当商品などを排除してくれています。

NISA口座のデメリット

- 損益通算ができない

NISA口座では、投資で損失を出してしまった場合、他の口座での利益と相殺(損益通算)ができません。特定口座であれば、損失と利益を相殺することで税金の軽減効果がありますが、NISAではこれができません。

- 再利用不可の投資枠

NISA口座では、一度使用した年間投資枠は再利用できません。例えば、株式の売却後に別の投資に再投資する場合、その年の投資枠を消費することになるため、特定口座のように自由に売買しにくいです。

- 対象商品が限定される

一般NISAやつみたて投資枠では、対象商品が厳しく選定されており、リスクの高い個別株の取り扱いがなく売買することができません。投資信託をメインにした長期投資がメインとなるため、投資の自由度は特定口座に比べて低いです。

- 購入できる金額に制限がある

成長投資枠は年間上限240万円、生涯上限1200万円、つみたて投資枠では年間上限120万円、生涯上限600万円の購入制限があります。この枠を超えて購入する場合は、特定口座や一般口座で購入するしかありません。

「損益通算ができない」、「再利用不可の投資枠」、「対象商品が限定される」というデメリットは、当ブログで推奨している投資方法が長期分散投資であるので、デメリットになりえません。

NISA制度にはメリットもデメリットもありますが、このブログで推奨する投資方法ではデメリットはほぼ無視できるので、NISA制度を利用して、ぜひ証券会社でNISA口座を開設してください。

ステップ4:クレジットカードの活用でポイント還元

証券会社で投資商品を定期購入する場合、クレジットカードを使用することができる証券会社があります。代表的なところは、楽天証券やSBI証券、マネックス証券などです。

これらの証券会社は、各社で使用できるクレジットカードやポイント還元率などを設定しており、投資商品を積立購入するだけでポイントの還元を受けることができます。

| 証券会社 | 楽天証券 | SBI証券 | マネックス証券 | auカブコム証券 |

| クレジットカード | 楽天カード | 三井住友カード ゴールド(NL) | マネックスカード | auPAYカード |

| ポイント還元率 | 0.5%※1 | 1.0%※2 | 1.1%※4 | 1.0% |

| カード年会費 | 無料 | 無料※3 | 無料※5 | 無料 |

| 実質還元率 | 0.5% | 1.0% | 1.1% | 1.0% |

| 年間還元ポイント | 3000point | 6000point | 6600point | 6000point |

※2 カードの年間決済額100万円以上の場合。10万円以上還元率0.75%。10万円未満還元率0%。

※3 カードの年間決済額100万円以上を一度達成したら翌年以降年のカード会費が永年無料。

※4 毎月積立額5万円以下

※5 初年度無料。次年度以降年会費550円(税込)。年1回以上カードを使用で年会費無料。

この表は毎月5万円(年間60万円)で投資商品(eMAXIS Slim 全世界株式(オール・カントリー))をクレジットカードを使用して積み立てた場合の比較表です。

「たかがポイント」と思った人もいるかもしれません。

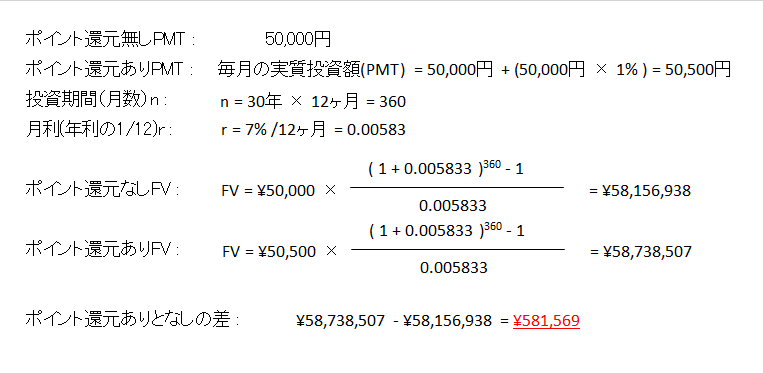

実際にこの想定で還元された1.0%分のポイントを毎年追加投資に回した場合、30年間で約58万円リターンに差が出るというシミュレート結果が出ました。

もらったポイントは再投資に使わなくても、航空会社のマイルに交換したり、クレジットカードの支払いに充てることも可能なので、その人の価値観にあった使い方をしてください。

投資商品の定期購入を設定をする際、はじめに支払方法をクレジットカードに設定するだけで、投資のリターンとは別に毎年6000円相当のポイントが還元されるので、労力の割にリターンは大きいです。

証券会社とクレジットカードの組み合わせはかなりの種類があり、投資する商品やクレジットカードの年間使用額、カードの年会費などで還元率が変わることがあるため、注意が必要です。

今後、別記事でベストな証券会社とクレジットカードの組み合わせを解説したいと思います。

当ブログでは楽天証券、SBI証券、マネックス証券を推奨しています。

現時点のおススメのクレジットカードについては、こちらの記事で解説しています。

ステップ5:投資信託の毎月積立購入

証券口座を開設しクレジットカードも準備できたところで、さっそく購入の準備をしていきましょう。

当ブログでは初心者の人にも心理的負担が少ないドルコスト平均法での投資を推奨しています。

ドルコスト平均法

毎月定額で投資信託を購入することで、リスクを抑えつつ長期的に資産を形成できます。この方法は「ドルコスト平均法」と呼ばれ、価格変動を平準化する効果が期待できます。

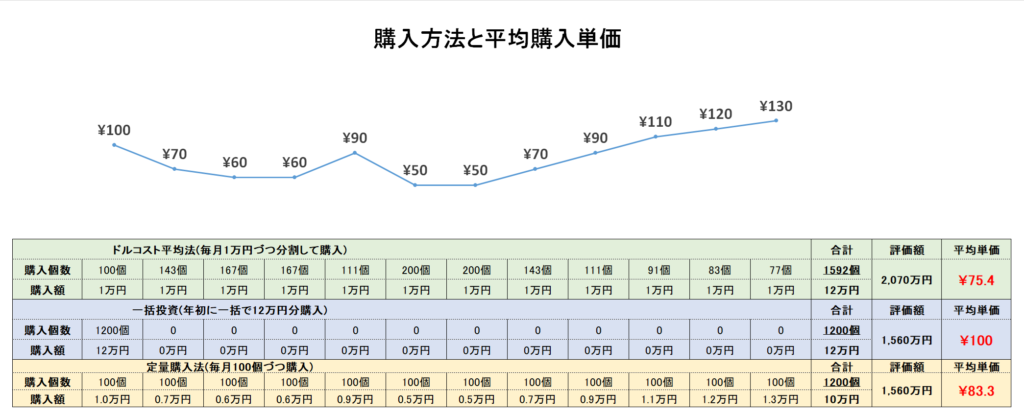

この表は、「ドルコスト平均法」、「年初一括投資」、「定量購入法」でそれぞれ投資を行った場合の平均購入単価を示したものです。

ドルコスト平均法では株価が上昇した際は購入個数を少なく、株価が低下した際に購入個数を多くすることができるので、結果的に平均購入単価を下げることができるのです。

また、資産のボラティリティ(値動きの大きさ)を小さくすることにもつながるので、初心者にとって値下がりした際の心理的負担を軽減してくれます。

投資家としては、できるだけ安く買いたいですよね。

記事中のグラフでは反映されていませんが、投資において最高のパフォーマンスを求めた場合の最適解は一括投資です。

ですが、当ブログでは一括投資は推奨していません。理由は初心者は値動きにまだ慣れていないため、大きな値下がりなどがあった際に狼狽してしまい、長期投資ではNGである狼狽売りをしてしまう恐れがあるからです。

まずはドルコスト平均法で投資に慣れた上で、自分に合った投資手法を見つけてください。

どの投資商品を買うのか

いざ投資を始めようとすると沢山の商品があることに気づくと思います。

投資商品は経費率やどの指数に連動しているのか、過去平均リターン等見るべき項目がとても多いです。

当ブログでは初心者向けということで細かい話は抜きにして、「eMAXIS Slim 全世界株式(オール・カントリー)」と「eMAXIS Slim 米国株式(S&P500)」の2種類の投資商品を推奨しています。

eMAXIS Slim 全世界株式(オール・カントリー)

- 概要:

全世界(日本を含む先進国・先進国)の株式に分散投資するインデックスファンド

MSCIオール・カントリー・ワールド・インデックスに連動することを目指す

- 主な特徴:

1本で全世界の株式に国際分散投資が可能

業界最低の運用コストを目指す

つみたてNISA対象商品

- コスト:

- 購入時手数料: 無料

- 信託報酬:年率0.1144%以内(純資産総額に応じて変動)

- 信託財産留保額: なし

- 投資対象:

日本を含む先進国および先進国の大型株・中型株(約3,000銘柄)

世界各国市場の時価総額約85%をカバー

- 運用会社:

三菱UFJ国際投信

世界全体に分散投資をするといったイメージの銘柄で、世界経済が成長することで評価額が上がります。世界全体に投資する投資商品ですが、組入れ銘柄の半数以上はアメリカです。

連動しているMSCIオール・カントリー・ワールド・インデックスの過去30年の平均リターンは約7%です。

eMAXIS Slim 米国株式(S&P500)

- 概要:

米国の大型株に投資するインデックスファンド

S&P500指数に連動することを目指す

- 主な特徴:

米国の大型株式に幅広く分散投資が可能

低コストでの運用を実現

つみたてNISA対象商品

- コスト:

- 購入時手数料: 無料

- 信託報酬: 年率0.0968%(税込)

- 信託財産留保額: なし

- 投資対象:

S&P500指数に採用されている米国の大型株約500銘柄

米国株式市場の時価総額の約80%をカバー

- 運用会社:

三菱UFJ国際投信

アメリカの優良企業500社に分散投資をする銘柄です。世界経済の中心はアメリカであり、圧倒的なパフォーマンスが魅力です。

連動しているS&P500指数の過去10年の平均リターンは約11%です。

これらの情報だけを見るとコストが安くてリターンの良いeMAXIS Slim 米国株式(S&P500)一択の様な気がします。

しかし、過去のデータは今後のリターンを保証する物でもありませんし、将来、中国やインドなどの他国が経済的に有利になった際にeMAXIS Slim 全世界株式(オール・カントリー)はその恩恵を受けることができますが、eMAXIS Slim 米国株式(S&P500)はその恩恵を受けることができません。

どちらの商品も非常に優良な商品であり、どちらを選んでも問題はありませんが、よりリスクを抑えたい人はeMAXIS Slim 全世界株式(オール・カントリー)を選択すると良いでしょう。

どちらも良い商品です。我が家では私がS&P500を。妻がオルカンを購入しています。ちなみに、オルカンとはオール・カントリーの愛称です。

投資中の心構え

投資を始めると政治や経済、顧客側からの視点だけでなく企業側の視点等いろいろなことが見えてくるようになります。

これは良いことである反面、自分の投資方針に疑念を抱く原因にもなり、余計なこと(途中売却)をしてリターンを大きく損ねる可能性が生まれてしまいます。

これを防ぐための注意点を解説していきます。

- 余計なことをしない

インデックス投資で一番成績が良い人は「死んだ人」か「投資したことを忘れていた人」と言われます。売ったり買ったりと余計なことをしないからですね。

- 投資商品について勉強し理解する

自分が投資している商品が大きく値下がりした際、その投資商品を持ち続けることができるのは、その投資商品を理解し、世界の経済成長を信じることができる人だけです。

長期投資は放置が基本ですが、自身が買う銘柄についてはきちんと勉強しましょう。

- 投資成績を頻繁にチェックをしない

頻繁に投資成績をチェックすることは百害あって一利ないです。

目的が長期投資であることを考えて月に1度くらいのチェック頻度に留めておきましょう。

- 暴落は避けられないことを知る

投資を始めるとTVやインターネット、SNSなどで「暴落がくるぞ!」という情報発信をよく見ます。暴落はいつか必ず来ると思いますがタイミングはわかりません。

ドルコスト平均法は暴落を織り込んだ購入方法なので、その様な情報は無視しましょう。

- 誰も未来は読めないことを理解する

世間で暴落がくると話題になると「今のうちに売って、値段が下がったら買いなおそう」というスケベ心を出す人がいますが、たいていの場合、利益を取り逃すか大きな損失を抱えてしまいます。

相場も為替も読めないことを理解した上で投資を行いましょう。

- 結果を急がない

インデックス投資は複利の力が働く後半程リターンが大きくなります。

早く大きなリターンを得ようとするとリスクを取り過ぎてしまったり詐欺に遭ったりするので、基本どおり淡々と積立をしましょう。

当ブログが推奨している投資手法は「優良なインデックスファンドへ長期積立投資をする」というものです。

自身が想定している取り崩しの時期が来るまでは、別の投資商品に浮気せず、暴落が来ても基本はホールド(売らない)することです。

投資系インフルエンサーは暴落等の強い言葉をよく使います。

PVが伸びて自分の収益に繋がるからですね。無視しましょう。

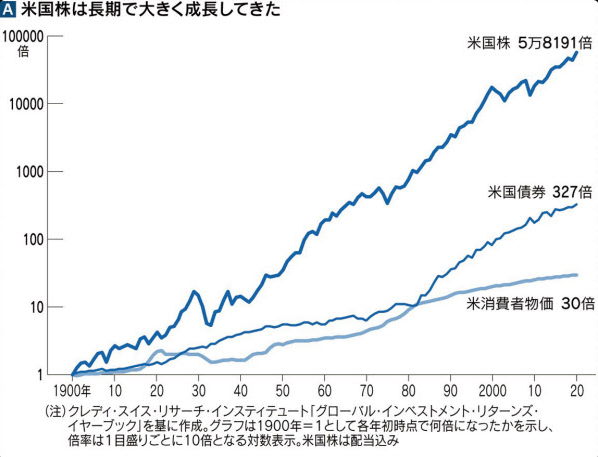

アメリカ市場は1900年から2020年にかけて、なんと株価が5万8000倍にもなっています。

これは1900年に1万円分の株を買った場合、2020年には5億8000万円もの金額となるということです。

一つの銘柄を買った場合はこの様にはいきませんが、現代ではアメリカ市場全体や世界市場全体に投資するインデックスファンドがあり、幸いにも私たちはこれらのインデックスファンドをインターネットを介して簡単に購入することができます。

この経済成長の恩恵を受けられる人と受けられない人との差は、今後どんどん開いていくと思うので、取り残されないようにしっかり資産形成に励みましょう。

よくある質問とその回答

ここでは、投資初心者がよく抱く疑問にQ&A形式でお答えします。

A:当ブログでは「資産の内の何割を投資に充てる」という考えではなく、「現金をいくら残すのか」という視点で考えることを推奨しています。

総資産の80%を投資すると言っても総資産100万円の人と総資産1億円の人では意味が変わってきます。「現金をいくら残すか」を考えてください。

A:コメントいただければ励ましのメッセージを送ります。

夜眠れないほどショックを受けているのであれば、投資と現金の比率を見直してください。

リスクを取り過ぎている可能性があります。

A:現金と投資信託(株式)を持つだけで十分です。 過去の歴史を見てもゴールドや債券に比べて株式が一番リターンが良いため、長期投資を前提とした場合は投資信託(株式)が最適解です。

A:両方の投資信託を買っても大丈夫です。 「eMAXIS Slim 全世界株式」の約半分は米国銘柄で構成されているので、 両方の銘柄を50%づつ購入すると米国銘柄の比率が7~8割になるので、その点は注意してください。

何か質問がありましたらコメント欄からお気軽にどうぞ。

まとめ

ここまでで、30代、40代を対象とした資産形成に向けた基本的なステップを解説しました。

インデックス投資を使って、世界の経済成長の恩恵を受けながら、将来の資産形成を進めていく道筋をご理解いただけたかと思います。

このロードマップを参考に、まずは収支の見直しと生活防衛資金の確保から始め、順を追って少しずつ資産形成に向けた行動を始めてみましょう。

コメント